近日,全国市场利率定价自律机制发布《关于在存款服务协议中引入“利率调整兜底条款”的自律倡议》(以下简称《自律倡议》)。《自律倡议》指出,银行应在同客户签署的存款服务协议中加入“利率调整兜底条款”,确保协议存续期间,银行存款挂牌利率或存款利率内部授权上限等的调整,能及时体现在按协议发生的实际存款业务中。

记者关注到,市场上出现了一些对此倡议的误读,即认为如果存款挂牌利率下调了,那么此前已存的3年期、5年期定期存款利率也要下调。据了解,前述倡议是针对少数企业和机构作出规范,在存款利率调整后,客户可选择接受或提前终止协议,而个人定期存款利率则不受此影响。

《自律倡议》中所提及的“存款服务协议”,是指对公客户存款存入前涉及存款利率的有效书面材料,包括报价单、相关投标文件、服务协议、承诺函以及定价单等。实践中,部分银行与对公客户签订期限较长的存款服务协议,锁定存款利率并缺乏“利率调整兜底条款”,一定程度上阻碍了利率传导,也不利于银行管理利率风险。

记者从华东地区一家股份行支行行长处了解到,银行为了维护一些大客户资源,会和企业签订存款服务协议,约定好一定时间内的企业存款利率。比如,约定好在5年内企业的存款利率均按照1年期2%计息,即使后期银行存款挂牌利率下调了,企业新增存款的利率水平依然会按照2%来执行。

这种情况下,如果存款利率上限下行较多,可能会出现服务协议存续期内,约定的存款利率高于存款利率上限,影响存款利率传导。

而在存款服务协议中引入“利率调整兜底条款”后,协议有效期内,若利率相关的法律法规、规章政策调整,或中国人民银行存款基准利率、存款自律约定、银行总行存款利率内部授权上限等发生调整,导致协议约定的利率水平超出允许范围,银行应在按本协议约定存款业务开办前及时通知客户银行存款利率调整情况。

客户有权提前终止本协议,并以书面形式告知。若客户选择继续执行本协议,则自相应调整生效当日起,新办理存款业务执行利率按不超过最新允许范围上限的利率执行。《自律倡议》指出,若协议涉及的存款品种为单位活期存款或协定存款的,计息期间遇利率调整应分段计息,自相应调整生效当日起,按不超过最新允许范围上限的利率分段计息。

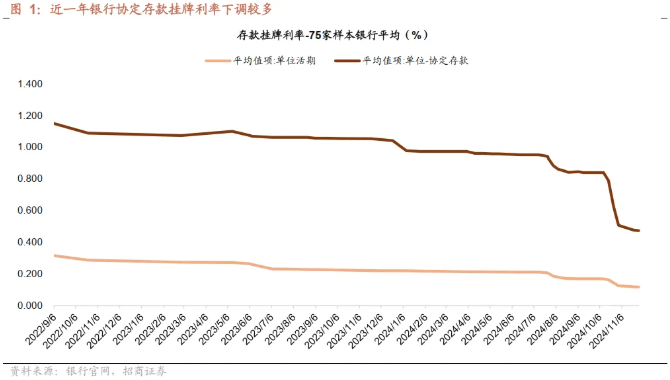

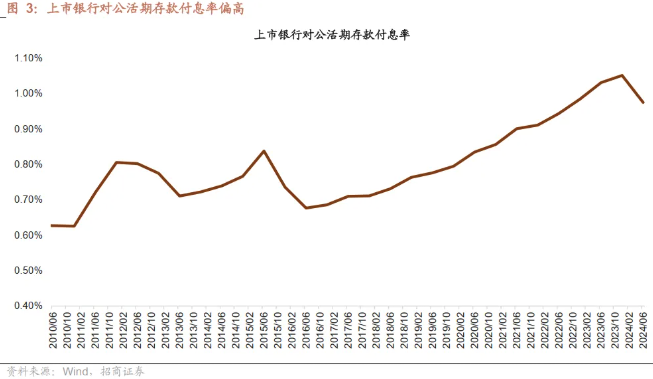

招商证券研报指出,引入“利率调整兜底条款”,预计影响最大为对公协定存款利率。对公协定存款为类活期存款,其期限偏短,占比较高,且前期挂牌利率偏高,因此在存款利率下行周期中,涉及存款服务协议的部分难以快速调整。今年以来协定存款挂牌利率下调较多,国有行对公协定存款平均下调幅度达54bp,预计引入“利率调整兜底条款”后,对公协定存款利率和对公活期存款成本率将会有明显下降。

《自律倡议》指出,为做好在协议中加入“利率调整兜底条款”有关工作,银行应积极做好协议文本修订、系统改造、客户沟通等工作。对不符合本倡议的存量协议,原则上应自此倡议发布之日起,一年内完成新协议或补充协议的签订工作。

值得一提的是,《自律倡议》是针对少数企业和机构作出规范,并不涉及个人储户。央行旗下《金融时报》此前刊文称,此次《倡议》针对的是长期合同下,对公客户存入的增量资金利率变化。这类资金随时会存入银行,国际上也是通行惯例,新增存入的资金要按照当时的市场利率,避免利率风险。但是只要资金已经存入银行,不管老百姓还是对公存款,都按存入时的利率执行到底,在存期内是不变的,老百姓对此无需担心。

年内主要商业银行存款挂牌利率已经历两轮调降,最近一次是在10月18日,国有大行活期存款利率下调5个基点,从0.15%调整为0.1%;三个月、六个月、一年、两年、三年和5年定期存款利率均下调25个基点。随后,股份行、城商行、农商行等陆续跟进下调存款挂牌利率。

据融360数字科技研究院监测数据,当前,国有大行存款利率各期限已经全面进入“1”字头时代,国有股份行的只有3年和5年定期存款利率还在“2”以上,中小银行中短期利率也已进入“1”字头时代。

存款利率持续下行的背后是银行业愈发凸显的息差压力。据国家金融监督管理总局数据,今年三季度商业银行净息差降至1.53%,较二季度下降0.01个百分点,处于历史低位。在此背景下,业内预计存款利率仍有进一步下调的空间。

招商证券研报提及,“利率调整兜底条款”的引入既有助于缓解银行利率风险管控压力,又可改善降低负债成本,尤其高企且刚性的对公活期存款成本,呵护银行净息差,保障其持续经营能力,同时,利率传导机制进一步疏通,有助于推动社会综合融资成本稳中有降。

还没有评论,来说两句吧...