登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

日渐寒冷的岁末,证券行业的并购依然如火如荼。近期,多家券商有了突破性进展,成为圈内外关注的焦点。

浙商证券获准入主国都证券

12月3日盘后,A股上市券商浙商证券和新三板挂牌的国都证券双双公告称:收到证监会下发的《关于核准国都证券股份有限公司变更主要股东、实际控制人的批复》(证监许可(金麒麟分析师)﹝2024﹞1741号)。

证监会核准浙商证券成为国都证券主要股东,浙江省交通投资集团有限公司(简称:浙江交投)成为国都证券的实际控制人,对浙商证券依法受让国都证券1,997,043,125股股份(占国都证券股份总数34.2546%)无异议。

浙商证券表示,将按照相关法律法规要求办理上述股份的相关手续,并依法行使股东权利、履行股东义务,维护公司全体股东的利益。

目前,浙商证券共有28家分公司,102家营业部,主要集中在长三角地区。国都证券共有4家分公司和56家营业部,以北方地区为主。合并之后,分支机构总数将达到190家。在扩大区域覆盖范围的同时,网点和人员预计后续将进行调整。

国联证券修订并购民生证券方案

同一天,国联证券连发公告,修订了并购民生证券的方案。

本次,国联证券计划通过发行股份购买民生证券99.26%的股份,并募集配套资金。此次交易的总作价为294.92亿元,交易对方包括国联集团和其他45名股东。公司拟向不超过35名特定投资者发行股份,募集资金总额不超过20亿元。

与今年9月披露的并购方案相比,最大的变化是交易对手方。

因员工离职、退休、主动退出等情形,民生证券三家股权激励载体——共青城民信、共青城民隆及共青城民新分别回购及无偿收回2,557,346股、2,522,925股、5,878,032股股份,合计回购及无偿收回10,958,303股股份并进行减资。减资完成后,民生证券总股本由11,383,836,763股变更为11,372,878,460股,共青城民信、共青城民隆、共青城民新参与本次重组的标的资产相应减少,其他交易对方持有的参与本次重组的民生证券股份的数量不变,对应的比例相应调整。

原交易对方泛海控股退出本次交易,不再以其持有的民生证券0.74%股份(对应民生证券83,967,330股股份)继续参与本次交易,已获得交易各方同意。

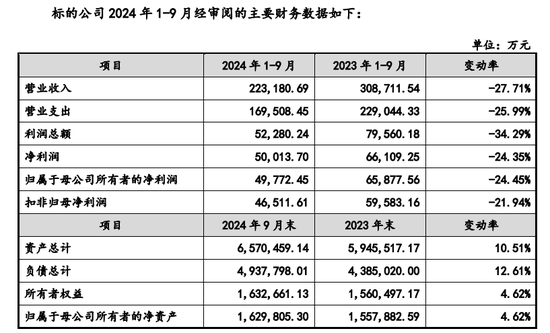

最新披露的财报显示,民生证券2024年前三季度营业收入30.87亿元,同比下降27.71%;归母净利润6.59亿元,同比下降24.45%。主要来自投行业务业绩下降。

再看国联证券,今年前三季度营业收入20.05亿元,同比下降20.04%;归母净利润3.96亿元,同比下降45.53%。与民生证券相比,其实力退步更为明显。

目前,国联证券拥有85家分公司和16家营业部,在无锡及苏南地区具有较强的市场影响力和较高的市场占有率。民生证券拥有39家分公司和45家营业部,重点覆盖河南地区。

国联证券表示,合并后将进一步加强其业务结构和区域优势的互补融合,发挥各方优势资源的战略协同作用,显著提升上市公司平台的市场竞争力。

西部证券并购国融证券提交审议

西部证券在今年6月发布《关于筹划股权收购事项的提示性公告》,筹划以支付现金方式收购国融证券股份有限公司控股权事项。

11月6日,经西部证券第六届董事会第十六次会议审议通过的收购提案显示:西部证券拟通过协议转让方式受让北京长安投资集团有限公司(简称:长安投资)、杭州普润星融股权投资合伙企业(有限合伙)(简称:杭州普润)、天津吉睿企业管理咨询合伙企业(有限合伙)(简称:天津吉睿)、诸暨楚萦投资管理中心(有限合伙)(简称:诸暨楚萦)、北京同盛景富投资管理中心(有限合伙)(简称:北京同盛)、横琴鑫和泰道投资管理中心(有限合伙)(简称:横琴鑫和)、北京用友科技有限公司(简称:北京用友)、宁夏远高实业集团有限公司(简称:宁远高)分别持有的国融证券42.0747%、14.0252%、1.6830%、2.2578%、1.9747%、1.1220%、1.1220%、0.3366%股份,合计64.5961%股份(以下简称“本次交易”)。参考标的公司截至2023年12月31日(以下简称“评估基准日”)的评估值,经相关方协商一致,本次股份转让的价格为3.3217元/股。

西部证券表示,本次交易符合公司战略规划,有利于公司优化资源配置,加强资源整合,进一步提高公司证券业务的影响力和市场竞争力,充分发挥公司现有业务优势与国融证券业务协同效应。本次交易后,公司的资产规模、归母净利润将有一定幅度的增加,有利于增强公司抗风险能力和持续经营能力,有利于公司和投资者利益。

西部证券即将于12月6日召开2024年第二次临时股东大会,待股东大会审议批准后,将进一步推进。

中证协显示,西部证券现有12家分公司,99家营业部,主要集中在陕西区域。国融证券现有17家分公司,71家营业部,除内蒙古区域外,基本覆盖了经济实力较强的省区。

国泰君安与海通证券合并扫清障碍

同样是12月3日,国家市场监督管理总局官网更新发布了《经营者集中反垄断审查不实施进一步审查决定书》。其中,日期显示为今年11月18日的决定书载明:经初步审查,对国泰君安与海通证券合并案不实施进一步审查。

在这一决议做出之际,上海市国有资产监督管理委员会出具了《市国资委关于国泰君安证券股份有限公司换股吸收合并海通证券股份有限公司并募集配套资金有关事项的批复》,原则同意本次交易的总体方案。这意味着监管层对此次合并强力支持的态度,可以说扫清了最大的障碍。

月前,国泰君安与海通证券发布了合并草案。相关数据显示,截至2024年三季度末,两家公司合并后净资产3415亿元、净资本1774亿元,均位居行业第一;每股净资产从17.02元提升至18.38元,资产负债率则从75.02%下降至72.74%。

公告显示,两家券商将在12月13日召开股东大会审议相关议案。待股东大会通过后,合并方案还需取得香港联交所、上海证券交易所和中国证监会批准。

国信证券并购万和证券尚待更新

同样是头部券商,国信证券此前宣布并购万和证券,目前进度尚待更新。

今年9月,国信证券宣布拟通过发行A股股份的方式购买深圳市资本运营集团有限公司、深圳市鲲鹏股权投资有限公司、深业集团有限公司、深圳市创新投资集团有限公司、深圳远致富海十号投资企业(有限合伙)、成都交子金融控股集团有限公司、海口市金融控股集团有限公司合计持有的万和证券股份有限公司96.08%股份。

11月15日,国信证券公告称,本次交易所涉及的审计、评估及尽职调查等工作尚未完成。在审计、评估及尽职调查等工作完成后,公司将再次召开董事会审议本次交易相关的议案,并按照相关法律法规的规定履行后续有关程序及信息披露义务。

还有哪些券商并购在途

近年来,券商领域并购有着不少坊间信息。

除了已公开的事项外,尚未印证传闻的还有中信证券与中信建投,银河证券与中金公司,东方证券与上海证券。尤其是近期中信证券和中信建投,首创证券和东兴证券达成“高管互换”,进一步引来圈内外猜测。

并没有内幕信息的行家,通过证监会公开审批信息了解到:多家券商已申报变更主要股东,尚在等待批复。

其中,太平洋证券在2022年6月提交了“易主”华创证券的申请。2023年12月第一次反馈意见,目前未见新的进展。

就在11月20日,太平洋证券披露了三季度业绩说明会活动纪要。就投资者问询与华创证券的重组事宜,太平洋证券回应称,“本次变更股东申请尚需取得中国证监会核准,最终结果存在不确定性。公司如有涉及信息披露事项,将按照相关法律法规及时履行信息披露义务”。

现有的43家A股上市券商,3家新三板挂牌券商,2家港股上市券商,以及包括东方财富、国投资本、国盛金控、国网英大(维权)、哈投股份、华创云信、华鑫股份、锦龙股份、湘财股份、五矿资本、中航产融等母公司上市的券商概念股,构成了证券行业庞大的资本市场版图。

在新一轮的券商并购浪潮中,下一家可能是谁?

还没有评论,来说两句吧...